PV Steuer 2023

0 Prozent Umsatzsteuer

Die Bundesregierung hat eine neue PV Steuer für 2023 beschlossen, die vor allem private Anlagenbetreiber entlasten soll. Bei Installateuren führt sie aber zu einem höheren Beratungs- und Bürokratieaufwand. Wir verraten nicht nur die wichtigsten Grundlagen der neuen PV-Steuer – sondern auch einen Trick, der die Bürokratie minimiert.

„Für private Anlagen mit maximal 30 kWp Leistung ist die Sache einfach: Es fällt keine Einkommenssteuer an und die Umsatzsteuer auf die Lieferung und Installation der Anlage beträgt 0 Prozent, sofern sie 2023 fertiggestellt wurde.“ Das sagt Diplom-Kaufmann Michael Vogtmann, Fachreferent Photovoltaik bei der DGS Franken, der Deutschen Gesellschaft für Sonnenenergie.

Im Detail ist es aber nicht ganz so einfach.

Die wichtigsten Fragen und Antworten

Wie hoch ist die Einkommensteuer auf PV-Anlagen 2023?

Dem Einkommensteuergesetz wird ein neuer Satz hinzugefügt. § 3 Satz 72 EstG regelt nun rückwirkend ab dem Steuerjahr 2022: Die meisten privaten Anlagenbetreiber zahlen auf ihre Einnahmen und Stromentnahmen aus Photovoltaikanlagen keine Einkommensteuer mehr. Das gilt selbst für einige gewerbliche Betreiber.

Unter die Steuerbefreiung fallen folgende Anlagen:

- alle Anlagen bis 30 kWp

- Anlagen bis insgesamt 100 kWp auf Mehrfamilienhäusern mit maximal 15 kWp pro Wohn- oder Gewerbeeinheit. Die Immobilie muss überwiegend zu Wohnzwecken dienen. „51 Prozent Wohnzwecke reichen aus“, erklärt Vogtmann.

Rechenbeispiele für Maximalleistungen von Solaranlagen:

- Wohnhaus mit Einliegerwohnung: 2x15 kWp = maximal 30 kWp.

- Wohnhaus mit einem Laden und drei Wohnungen: 4x15 kWp = maximal 60 kWp.

- Wohnhaus mit acht Wohneinheiten: 8x15 kWp = 120 kWp, die Anlage darf laut Gesetz jedoch maximal 100 kWp leisten.

- Haus mit vier Gewerbeeinheiten und zwei Wohnungen: Das Haus dient also nicht überwiegend Wohnzwecken, Einkommenssteuerfrei sind unter diesen Umständen nur Anlagen bis 30 kWp

Der Nachteil der neuen PV-Steuer

Die neue Steuerregelung klingt zunächst großartig, hat aber auch einen Nachteil: „Die Einkommenssteuer fällt zwangsweise weg, es gibt keine Wahlmöglichkeit“, sagt Vogtmann. Und mit der Einkommenssteuer auch Abschreibungsmöglichkeiten. „Wer seine Anlage zehn, fünf oder auch nur zwei Jahre abgeschrieben hat: Damit ist jetzt Schluss.“ Denn auch Bestandsanlagen sind von der neuen Steuer betroffen. „Ideal ist das dagegen für jene, die ihre Anlage schon lange abgeschrieben haben und nun höhere Gewinne versteuern müssten.“

PV Steuer 2023: Wie hoch ist die Umsatzsteuer auf Photovoltaikanlagen

„PV-Anlagen werden auch weiterhin mit Umsatzsteuer verkauft“, erklärt Vogtmann. „Allerdings beträgt die Umsatzsteuer ab dem 1.1.2023 in vielen Fällen 0 Prozent.“ Anders sieht es bei Erlösen aus Solaranlagen aus: Sowohl für Stromverkäufe an Mieter als auch für die Einspeisevergütung gilt weiterhin die Regelbesteuerung. Das steht im geänderten § 12 Absatz 2 UstG.

Der reduzierte Umsatzsteuersatz gilt für folgende Anlagen:

- Anlagen bis 30 kWp

- Anlagen, die auf oder in der Nähe von Wohnungen installiert werden.

- Anlagen, die auf oder in der Nähe von Gebäuden installiert werden, die für dem Gemeinwohl dienende Tätigkeiten genutzt werden.

Die Umsatzsteuer von 0 Prozent gilt dabei für:

- die Lieferung und

- Installation von Solarmodulen,

- die für den Betrieb wesentlichen Komponenten

- sowie für Speicher, sofern diese mit der Solaranlage genutzt werden.

Eine weitere Einschränkung gibt es: Der Installateur muss die Anlage direkt an den Betreiber liefern.

„All jene, die die Umsatzsteuer nicht wieder zurückbekommen, die also nicht Vorsteuerabzugsberechtigt sind, sollen in den Genuss kommen, PV-Anlagen zu kaufen, ohne mit der Umsatzsteuer belastet zu werden“, sagt Photovoltaik- und Steuerexperte Vogtmann.

Achtung: Für Stromlieferungen gelten weiterhin bekannte Umsatzsteuerregelungen. Betreiber können unter Umständen die Kleinunternehmerregelung für sich in Anspruch nehmen.

Was genau bedeuten die Einschränkungen und Bedingungen im Gesetz?

Das Bundesministerium der Finanzen (BMF) hat in einem Schreiben vom 27. Februar 2023 Details zur neuen PV Steuer 2023 festgelegt.

Auf oder in der Nähe von Gebäuden bedeutet, dass eine Anlage auf dem gleichen Grundstück wie des jeweilige Gebäude installiert werden muss. Auch ein räumlicher oder funktionaler Nutzungszusammenhang reicht aus.

Eine Wohnung ist jeglicher umschlossene Raum, der zum Wohnen oder Schlafen benutzt wird. Dazu gehören laut BMF selbst Gartenlauben oder Wohnwagen, wenn diese nur gelegentlich fortbewegt werden.

Öffentliche oder dem Gemeinwohl dienende Gebäude können anhand der dort erzielten Umsätze bestimmt werden, auch hoheitliche oder ideelle Tätigkeiten werden berücksichtig.

Bei gemischter Nutzung wird von der begünstigten Nutzung ausgegangen, sofern diese mindestens 10 Prozent der Gebäudefläche betrifft und ihr ein eigener Zweck zukommt. Bei einer Hausmeisterwohnung in einem Gewerbegebäude wäre das nicht der Fall.

Zu den wesentlichen Komponenten gehören explizit:

- Solarmodul

- Wechselrichter

- Dachhalterung

- Energiemanagementsystem

- Solarkabel

- Wieland-Steckdosen

- Funkrundsteuerempfänger

- Backup Box

Selbst Schrauben, Dacharbeiten, oder Erdarbeiten können mit dem Nullsteuersatz abgerechnet werden, sofern sie als Gesamtpaket beim jeweiligen Installationsbetrieb mit beauftragt wurden.

Bürokratische Arbeit für Installateure

Installateure müssten nun also nicht nur herausfinden, ob Lieferadressat und Betreiber die gleiche Person sind, sondern auch, ob die Anlage auf Wohngebäuden installiert wird, oder ob das Gebäude für Tätigkeiten genutzt wird, die dem Allgemeinwohl dienen. „Dazu kommt noch die Dokumentation im gesamten Rechnungsstellungsprozess“, so Vogtmann.

Weil das kaum umsetzbar ist, hat das BMF ein einfaches Vorgehen ausdrücklich erlaubt:

Installateure lassen sich per Unterschrift von ihren Kunden bestätigen, berechtigten Anspruch auf den vergünstigten Umsatzsteuersatz von 0 Prozent zu haben. Das kann Laut Schreiben vom BMF auch im Rahmen der vertraglichen Vereinbarungen geschehen.

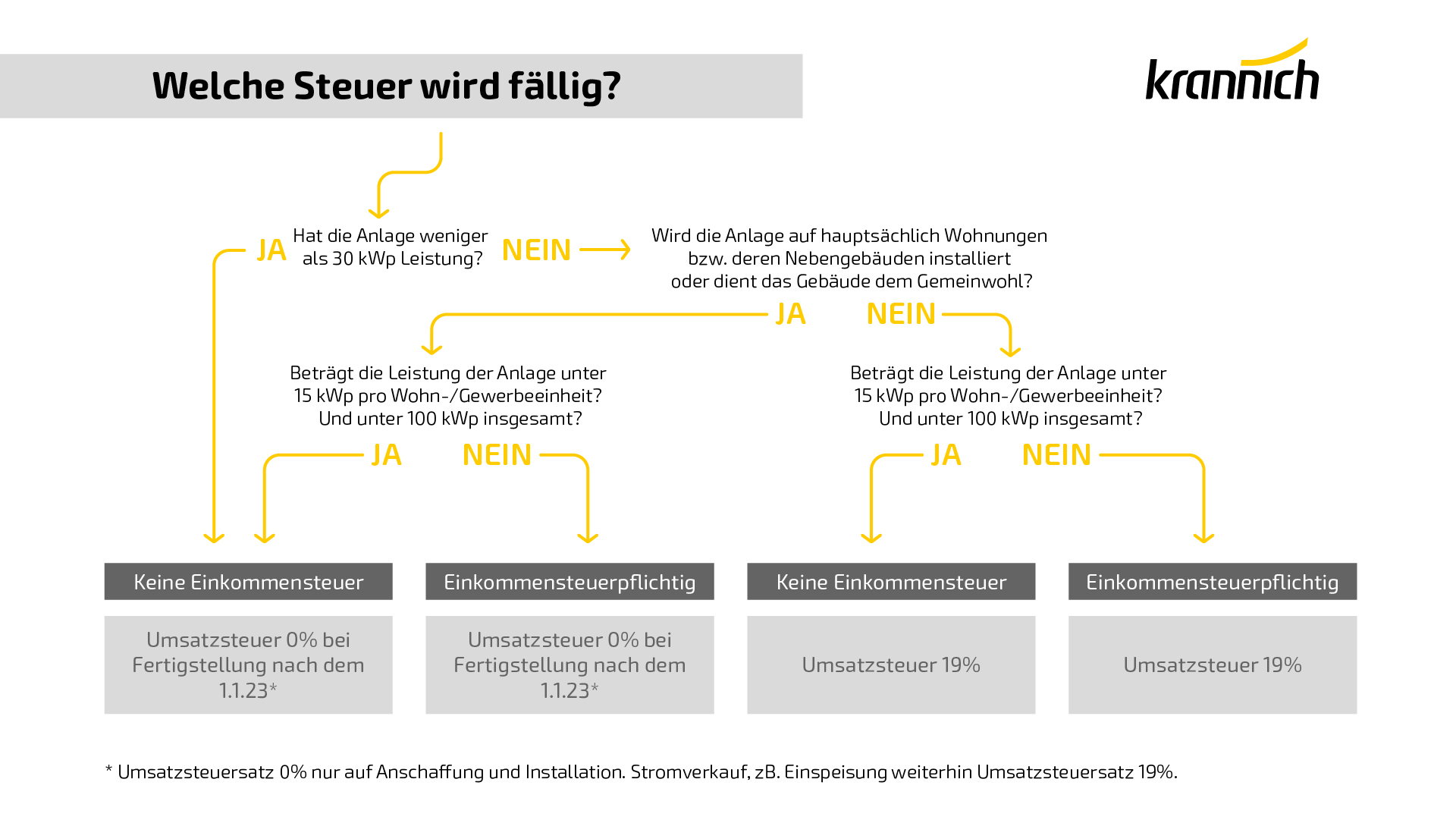

Die neue Steuer einfach dargestellt

FAQ PV Steuer 2023

Welche Leistung ist relevant für die Steuergrenze von 30 kWp?

Die Nennleistung, die im Moduldatenblatt aufgeführt ist.

Können auch alte Anlagen, die 2022 oder früher in Betrieb genommen wurden, von der Umsatzsteuer befreit werden?

Nein. „Alte Anlagen müssen weiterhin so behandelt werden, wie es umsatzsteuerrechtlich vor der Reform war“, sagt Vogtmann. Stichtag ist der 1.1.2023, ab dem das neue Steuerrecht gilt.

Welche Umsatzsteuer wird fällig bei Kaufverträgen, die 2022 geschlossen wurden?

Sofern die Anlage erst 2023 in Betrieb genommen wird, gilt die neue Steuer von 0 Prozent. Im Zweifel bekommen Kunden zu viel gezahlte Steuern zurück. „Es sei denn, es wurde explizit ein Bruttopreis vereinbart“, sagt Michael Vogtmann.

Gibt es jetzt keinerlei Abschreibungsmöglichkeiten mehr?

Doch. Handwerkerleistungen können weiterhin abgeschrieben werden. „Das betrifft Neuinstallationen, aber auch Service-, Reparatur- und Austauscharbeiten. Allerdings nur die Handwerkerleistungen, nicht das Material.“

Welche Steuer gilt bei Mieterstrommodellen?

Der Betreiber zahlt keine Einkommenssteuer, sofern die Leistung der PV-Anlage pro Einheit maximal 15 kWp und insgesamt maximal 100 kWp beträgt. Auf die Anschaffung der Anlage fällt der Umsatzsteuersatz von 0% an. Auf den Stromverkauf an die Mieter muss aber Umsatzsteuer gezahlt werden, es sei denn, der Betreiber agiert als Kleinunternehmer.